Стекинг: Что такое стекинг и чем он отличается от майнинга :: РБК.Крипто

как работает алгоритм и сколько можно заработать? — NARFEX на vc.ru

{«id»:13647,»url»:»\/distributions\/13647\/click?bit=1&hash=d4d0a95481b2141f31252beb4d22220d0651449e9778f17c809993da8776f8b2″,»title»:»\u0422\u0440\u0451\u0445\u0434\u043d\u0435\u0432\u043d\u044b\u0439 \u043a\u044d\u043c\u043f \u0434\u043b\u044f \u0442\u0435\u0445\u043d\u0438\u0447\u0435\u0441\u043a\u0438\u0445 \u0434\u0438\u0440\u0435\u043a\u0442\u043e\u0440\u043e\u0432 \u0432 \u0421\u043e\u0447\u0438″,»buttonText»:»\u041f\u043e\u0434\u0440\u043e\u0431\u043d\u0435\u0435″,»imageUuid»:»6ebca1ad-5b8a-5097-a45a-7d83eaa07fcc»,»isPaidAndBannersEnabled»:false}

NARFEX

1030 просмотров

Криптовалютные активы нужно использовать грамотно.

Выясним, что такое стейкинг, как это работает, и какие возможности для заработка предлагает держателям криптовалюты DeFi-сервис Narfex. В статье – только экспертная информация для практического применения.

Что такое стейкинг и как он работает

В мире криптовалют наблюдается бум DeFi и токенов, выпущенных независимыми платформами. Не последнюю роль в развитии нового поколения криптоактивов играет стейкинг – способ добычи крипты, принципиально отличный от майнинга. Свидетельством спроса на стейкинг выступает общее количество активов, размещенных на платформах DeFi. В долларах США этот показатель превышает 30 млрд.

Говоря простыми словами, стейкинг – это пассивный заработок на хранении криптовалютных активов. В этом процессе применяется алгоритм PoS (Proof-of-Stake), то есть доказательство доли владения. Это один из способов защиты блокчейна от стороннего вмешательства и недостоверности размещаемой информации.

В этом процессе применяется алгоритм PoS (Proof-of-Stake), то есть доказательство доли владения. Это один из способов защиты блокчейна от стороннего вмешательства и недостоверности размещаемой информации.

Работает такой алгоритм максимально просто:

- пользователи хранят свои монеты на кошельках;

- активы поддерживают протекающие в системе процессы;

- на кошельки владельцев поступает регулярное вознаграждение.

Участники сети обеспечивают работоспособность блокчейна, не прикладывая к этому никаких усилий и не тратя на это время. Так что заработок здесь действительно пассивный без всяких подвохов. Чем крупнее сумма, которую хранит на счете пользователь, тем больше блоков он генерирует и тем выше его доходы.

Стейкинг становится популярным способом заработка не только для частных инвесторов, но и для институциональных. Крупнейшие игроки рынка – такие, как Graph Blockchain, вкладывают в этот способ заработка сотни тысяч долларов.

Виды стейкинга

Есть несколько видов стейкинга, но главный принцип универсален – на счету пользователя должна быть заблокирована определенная сумма и чем она выше, тем выше доход владельца.

Разновидности стейкинга:

- Лимитированный. Пользователь заранее указывает срок, в течение которого он будет удерживать цифровой актив на своем счету. Увеличить этот период невозможно. Как правило, такой метод предполагает высокую процентную ставку, то есть позволяет получить максимальную прибыль относительно быстро.

- Бессрочный. Договор не ограничен конкретным периодом. То есть пользователь может по своему желанию в любой момент прекратить сотрудничество и вывести токены с кошелька. Как только это случается, процентное начисление прекращается.

- Децентрализованный. Пользователь делает своего рода банковский вклад, удерживая средства на кошельке. Этими активами могут пользоваться другие участники для транзакций.

Все процессы на платформах регулируются смарт-контрактами и происходят в автоматическом режиме.

Все процессы на платформах регулируются смарт-контрактами и происходят в автоматическом режиме.

В мире тысячи различных проектов и токенов с алгоритмом PoS – какой из них выбрать для стейкинга, решайте сами, взвесив все за и против.

Майнинг vs стейкинг

Стейкинг стал полноценной альтернативой для тех, кто желает зарабатывает на крипте, но не имеет возможности или не хочет использовать для этого вычислительные мощности своей техники.

Перечислим ключевые различия между стейкингом и майнингом:

- Используется разный механизм консенсуса. Майнинг – это Proof-of-Work, то есть добыча монет с помощью вычисления сложных математических задач. Стейкинг – это Proof-of-Stake, блокирование определенной доли средств, обеспечивающих валидацию транзакций в блокчейне.

- Майнинг требует специализированного оборудования (GPU), которое потребляет огромное количество энергии. Стейкинг – более экологичный процесс, не требующих значительных энергетических затрат.

- Продуктивность майнинга зависит от вычислительных мощностей. Результат стейкинга зависит от количества нативных токенов, участвующих в процессе.

- Майнинг требует постоянного вовлечения добытчика в процесс, поскольку система постоянно обновляется. Стейкинг – исключительно пассивное занятие, требующее разве что периодического наблюдения пользователя за ростом своих активов.

Как заработать на стейкинге на DeFi-платформе Narfex

Рассмотрим перспективы заработка на стейкинге на примере платформы Narfex. Этот децентрализованный сервис представляет собой полноценную экосистему, в которую входят различные продукты. Здесь есть обменник, в котором можно поменять фиат на крипту, DEX-биржа с полным набором инструментов для профессиональных трейдеров, собственный токен NRFX. Последний и используется для стейкинга.

Заработок на сервисе Narfex можно назвать автостейкингом – как только пользователь приобретает токены NRFX, он становится участником процесса. Смарт-контракты на платформе действуют таким образом, что с каждой комиссии за транзакции определенный процент автоматически отчисляется владельцам токенов. NRFX уже сейчас торгуются на DEX-биржах, при этом — не важно, на какой именно бирже вы купили токен, отчисления получают все холдеры.

Смарт-контракты на платформе действуют таким образом, что с каждой комиссии за транзакции определенный процент автоматически отчисляется владельцам токенов. NRFX уже сейчас торгуются на DEX-биржах, при этом — не важно, на какой именно бирже вы купили токен, отчисления получают все холдеры.

Преимущества стейкинга на DeFi-платформе Narfex:

- Быстрое зачисление прибыли на счет. Средства поступают на кошелек владельца постоянно – фактически вы можете наблюдать увеличение капитала в режиме онлайн.

- Низкий порог входа. Независимо от количества приобретенных токенов вы становитесь участником процесса автостейкинга.

- Гарантированные выплаты. Поскольку процесс зачисления средств регулируется смарт-контрактами, выплата процента гарантирована самой системой. Потеря средств или блокировка счета невозможна.

У держателей токенов есть и другие возможности для заработка. Например, они могут предоставлять пул ликвидности для других пользователей платформы и получать за это дополнительное вознаграждение.

Выводы

Стейкинг – альтернативный способ добычи криптовалюты, использующий механизм Proof-of-Stake. Пользователю не нужно задействовать специальное оборудование и вычислительные мощности своего компьютера. Он просто хранит токена на кошельке и тем самым способствует работоспособности блокчейна.

На платформе Narfex используется автостейкинг – после покупки токенов владельцы автоматически включаются в процесс и получают вознаграждение за удержание средств на кошельке.

Стейкинг: что это, как работает и как заработать — Блог Binance

Стекинг, или стейкинг, – это некая альтернатива традиционному майнингу. Пользователи получают вознаграждение, но при этом могут себе позволить не покупать дорогое оборудование. Процент дохода может быть разным – все зависит от выбранной монеты и срока ее удержания.

Что такое стейкинг

Под стекингом нужно понимать получение пассивного заработка за счет простого хранения криптомонет. В таком процессе используется алгоритм Proof of Stake (PoS) – доказательство доли владения. PoS является одним из методов защиты блокчейна от вмешательства и недостоверности размещаемых данных.

PoS является одним из методов защиты блокчейна от вмешательства и недостоверности размещаемых данных.

Когда пользователи выбирают блокчейн с таким алгоритмом и хранят на своих кошельках монеты, им начисляется вознаграждение. Это стимулирует участников системы вовлекаться в процесс стейкинга и обеспечивать тем самым работоспособность блокчейна.

При использовании алгоритма PoS действует следующий принцип: чем более крупную сумму хранит пользователь, тем больше блоков он сможет сгенерировать.

Доказательство доли владения (PoS), которое делает доступным стекинг, применяется в работе следующих криптовалют:

Cardano

Tezos.

Solana

Algorand

Cosmos.

TRON.

EOS

DASH и др.

Важное преимущество стейкинга заключается в том, что он является полноценной заменой майнинга. Пользователи могут зарабатывать деньги на криптовалюте, не используя специализированного оборудования.

Отличие стекинга от майнинга

Традиционный майнинг — это процесс поддержки работы сети, основанный на использовании алгоритма Proof of Work (PoW). Участники этого процесса называются майнерами. Они генерируют блоки, которые необходимы для хранения информации о счетах и транзакциях. Для того чтобы добыть новый блок, пользователю нужно произвести определенные вычисления и найти секретную комбинацию символов.

Сейчас обычные компьютеры уже не могут поддерживать нужный уровень вычислительной мощности для получения блоков сети bitcoin. Пользователям приходится вкладывать средства в покупку дорогостоящего оборудования, разработанного специально для майнинга. Один из примеров подходящей техники – специализированные интегральные схемы (ASIC).

Блокчейны, работающие на основе алгоритма Proof of Stake (PoS), избавляют участников сети от подобных сложностей. Все, что нужно для получения пассивного дохода, – это держать монеты на своем кошельке (либо на специальной платформе) и не использовать их.

Количество активов на счету можно накапливать, повышая тем самым шансы на добычу блока. Такой процесс не требует подключения мощного оборудования, что делает порог входа в стейкинг намного ниже, чем в майнинг. Плюс некоторые монеты стоят недорого, и зарабатывать на их хранении могут люди с небольшим капиталом.

Однако существуют проекты, в которых для стейкинга нужно иметь на счету достаточно крупную сумму. И в некоторых случаях эта сумма может превышать стоимость оборудования для майнинга. Соответственно и порог входа в таком случае выше.

Виды стейкинга

По своему принципу работы стейкинг напоминает банковский вклад – пользователь переводит деньги на счет, не трогает их, и они приносят ему пассивный доход. Чем больше на счету денег, тем выше уровень прибыли.

Помимо этой базовой схемы работы, в стекинге отдельных блокчейнов могут быть свои условия.

Фиксированный стейкинг (Locked Staking)

При таком подходе от пользователя требуется заранее указать, на какой период он размещает активы на счету. Владелец токенов имеет возможность выбрать удобный срок, но потом он не должен будет его изменять. Например, если был установлен квартал, то раньше забрать монеты не получится.

Владелец токенов имеет возможность выбрать удобный срок, но потом он не должен будет его изменять. Например, если был установлен квартал, то раньше забрать монеты не получится.

При таком виде стейкинга пользователи получают фиксированную плату. У подобных контрактов процентная ставка обычно выше, поэтому данный вариант выбирают те, кто в итоге хочет получить больше денег.

В качестве примера можно привести cтейкинг ETH 2.0. Чтобы стать в нем валидатором, нужно пополнить кошелек минимум на 32 ETH. Годовая процентная ставка будет составлять от 2 до 20%. Она зависит от общего количества монет, которые заблокированы для стейкинга. Это именно тот случай, когда порог входа в стекинг значительно выше, по сравнению с традиционным майнингом.

Бессрочный стекинг (Flexible Staking)

При таком размещении монет не указывается конечная дата периода их держания. Пользователь может прекратить участие в процессе валидации, когда посчитает нужным. Проценты будут начисляться до тех пор, пока участник сети не выведет свои токены (или не откроет ордер на их продажу).

В большинстве случаев вознаграждение начинает приходить уже через сутки с момента открытия бессрочного контракта. Но выплаты не производятся каждый день. Наиболее распространенный вариант – раз в месяц.

Бессрочный стейкинг подходит тем, кто не любит надолго замораживать свои цифровые средства и привык к гибкому управлению активами. Монеты, размещенные на таком кошельке, приносят пассивный доход, и забрать их можно в любой момент.

DeFi-стейкинг

Под DeFi нужно понимать децентрализованные финансы. Это различные сервисы, работающие на основе блокчейна. Они могут содержать в себе функции кредитования, страхования, прогнозирования и т.д.

В основе работы DeFi-проектов лежит использование умных контрактов. Они хороши тем, что обеспечивают автоматическое исполнение сделок с соблюдением заранее установленных условий их проведения.

DeFi-стекинг от обычного отличается тем, что в процессе участвуют третьи лица. Например, это могут быть организации или отдельные пользователи, которые берут монеты у владельца под процент. То есть кредитуются.

То есть кредитуются.

Система устроена так, чтобы точно и грамотно контролировать исполнение сделок. Но в любом случае рекомендуется проверять уровень эффективности отдельного смарт-контракта. Теоретически в нем могут быть уязвимости.

DeFi-стекинг привлекает пользователей по нескольким причинам:

Быстрое снятие средств. В течение суток можно сразу забрать свои проценты, которые начисляются каждый день. Ждать выплаты месяц не придется.

Более высокая доходность. Проценты в DeFi-стейкинге выше, а порог входа ниже. При работе с обычными блокчейнами, использующими PoS, сложно заработать более 10% в год. Выбирая DeFi, пользователь может рассчитывать на доходность в 100% годовых и выше. Все зависит от выбранной монеты и срока.

Гарантированные выплаты. Один из примеров – Binance BNB Staking. Пользователь защищен от мошенничества не только смарт-контрактами, но и авторитетом самой платформы.

Стейкинг продолжает оставаться популярным видом заработка, поскольку он обеспечивает хороший уровень прибыли и не сопряжен с высокими рисками.

Если говорить о доходности в целом, то итоговый показатель определяется выбором монеты, сроком ее размещения и видом стейкинга. У разных пользователей проценты могут сильно отличаться. Но в любом случае держатели монет получат свое вознаграждение. Здесь все более стабильно в сравнении с майнингом.

В некоторых проектах вознаграждение получают только пользователи, которые были выбраны в качестве валидаторов. Но для этого в любом случае необходимо иметь на счету крупную сумму.

Иногда пользователи идут альтернативным путем – объединяют свои крипторесурсы в один пул. Это позволяет им стать валидаторами, даже не имея достаточной суммы на счету. В таком случае полученное вознаграждение делится в соответствии с долями.

Риски стейкинга

При таком виде заработка основным риском считается возможное падение цены криптоактива. Чем ниже будет курс монеты, тем меньшую сумму (в фиате) составят 10%, 25% или 100% вознаграждения.

По этой причине нужно выбирать монеты с низким уровнем волатильности. Лучший вариант – актив, демонстрирующий пусть не динамичный, но стабильный рост. Криптовалюта с высоким уровнем волатильности может стать проблемой, особенно при фиксированном стейкинге. В случае сильной просадки пользователь не сможет продать ее, увидев начало падения цены.

Лучший вариант – актив, демонстрирующий пусть не динамичный, но стабильный рост. Криптовалюта с высоким уровнем волатильности может стать проблемой, особенно при фиксированном стейкинге. В случае сильной просадки пользователь не сможет продать ее, увидев начало падения цены.

Также стоит учитывать риск потери аккаунта в онлайн-сервисе или на криптовалютной бирже. Поэтому все пароли и логины необходимо хранить предельно надежно.

Важно! Если валидатор просит отправить средства ему напрямую, это явный признак мошенничества. Такие просьбы нужно игнорировать.

Как начать и выбрать монету для стейкинга

Для начала нужно накопить или приобрести токены, которые будут выполнять роль «свободного актива». То есть от потери их стоимости пользователь не должен понести серьезного ущерба. Использовать для стейкинга ощутимый запас денег не нужно.

Также необходимо заранее планировать блокировку криптовалюты на определенное время. При этом стоит обращать внимание на условия стекинга у разных сервисов. Лучше, если общий доход будет формироваться за счет выплат по нескольким токенам. Так пользователь снизит риски – одна монета просядет, котировки другой пойдут вверх.

Лучше, если общий доход будет формироваться за счет выплат по нескольким токенам. Так пользователь снизит риски – одна монета просядет, котировки другой пойдут вверх.

Выбирать монету нужно с учетом волатильности и минимальной суммы контракта. Например, говоря о том же Ethereum 2.0: далеко не каждый желающий сможет позволить себе заморозить 32 ETH. Также нужно смотреть на объем торгов. Чем он выше, тем более востребованным является криптовалютный актив.

Кроме того, специалисты рекомендуют перераспределять свой портфель не реже чем раз в 3 месяца.

Как работает стейкинг на платформе Binance

Принцип получения награды на бирже Бинанс стандартный. Пользователю нужно разместить монеты на специализированной платформе. За это он будет получать проценты пассивного дохода.

На Binance есть 2 доступных вида стейкинга:

Фиксированный.

DeFi.

«Фиксированный стейкинг»

При фиксированном стейкинге пользователю нужно выбрать монету, срок блокировки ее на счету и нажать на кнопку «Добавить активы». Уровень доходности отображается зелеными цифрами возле каждого токена.

Уровень доходности отображается зелеными цифрами возле каждого токена.

После добавления активов система блокирует указанную сумму, и на время удержания она исчезает из спотового кошелька. Проценты начисляются ежедневно. У пользователей есть возможность выбрать досрочное закрытие договора. Но в этом случае будут вычтены начисленные ранее проценты.

Binance DeFi-стейкинг – это возможность для обычных пользователей принимать участие в децентрализованных проектах с высоким порогом входа. Даже в случае падения рынка компания гарантирует своим клиентам своевременные выплаты.

«DeFi-стейкинг»

Биржа объединяет средства, предоставленные клиентами, и действует от их имени. Итоговая прибыль распределяется в соответствии с размерами вкладов.

Интерфейс здесь такой же, как и в фиксированном стейкинге. Принять участие в DeFi-проекте можно в один клик. После нажатия кнопки «Добавить активы» появляется окно с подробной информацией о выбранном токене.

«Добавление токена в DeFi-стейкинг»

В специальном разделе можно посмотреть информацию о том, как принять участие в DeFi-стейкинге.

Важное преимущество DeFi-стейкинга от Бинанс заключается в том, что проекты отбирают опытные специалисты биржи. То есть пользователи изначально избавлены от необходимости тщательно анализировать многочисленные предложения. Но базовую аналитику проводить нужно в любом случае, поскольку компания Binance не несет ответственности за убытки.

Что такое стейкинг и как на нем заработать?

01.07.2022 ForkLog

#DPoS#Proof of Stake#стейкинг

Главное

- Стейкинг (от англ. stake — «доля») — способ получения пассивного дохода от криптовалют, работающих на алгоритме консенсуса Proof-of-Stake (PoS) и его разновидностях.

- Суть стейкинга заключается в блокировании определенного количества монет в кошельке для получения права напрямую или через посредников участвовать в поддержании работоспособности блокчейна данного актива и получать за это вознаграждение. Стейкинг выполняет схожую роль в PoS-блокчейнах, что и майнинг в сети биткоина.

- Стейкинг представляется выгодной альтернативой простому удержанию криптовалют в кошельке, являясь аналогом банковского вклада в криптоиндустрии. Доходность стейкинга отличается в зависимости от блокчейна, ее значение может достигать десятков процентов годовых и выше.

Что такое алгоритм Proof-of-Stake (PoS) и как он связан со стейкингом?

Proof-of-Stake (от англ. «Доказательство доли владения») — механизм консенсуса, при котором право на генерацию новых блоков, проверку транзакций и включение их в блокчейн по определенному алгоритму разыгрывается между вычислительными узлами (нодами) с учетом того, какой суммой монет данного блокчейна они владеют.

В базовом сценарии нода, которой принадлежит 1% всех монет в обращении, получает право на обработку 1% блоков, а за свою работу получает 1% от всех вознаграждений сети. Однако во многих криптовалютах учитывается также срок владения монетами и другие факторы.

Так или иначе, стейкинг — это получение той самой награды за производство новых блоков и верификацию данных с помощью своей доли (нативных монет).

Впервые алгоритм Proof-of-Stake был реализован в 2012 году в криптовалюте PPCoin (сейчас известной под названием PeerCoin). Впоследствии он стал наиболее используемым механизмом достижения консенсуса в блокчейн-проектах.

Одной из наиболее популярных и часто используемых модификаций PoS является Delegated-proof-of-stake (DPoS). Этот алгоритм был создан в 2013 году Дэниелом Ларимером для блокчейн-платформы BitShares, сейчас он также используется во многих сетях.

Главное преимущество DPoS в том, что владельцу монет не обязательно разворачивать свою ноду для участия в стейкинге — он может делегировать их валидаторам, которые управляют высокопроизводительными узлами и обеспечивают их бесперебойную работу.

На принципе делегирования были разработано множество аналогичных механизмов. Вот лишь некоторые из них:

- Leased Proof-of-Stake (LPoS) — арендованное доказательство доли владения. Используется в сети Waves.

- Nominated Proof-of-Stake (NPoS) — предусматривает номинаторов, которые вносят залоги за валидаторов и отвечают за их добросовестность.

Используется в блокчейне Polkadot.

Используется в блокчейне Polkadot. - Proof-of-Staked-Authority (PoA) — гибридный алгоритм, совмещающий PoS и репутацию валидаторов (Proof-of-Authority). На PoSA работает BNB Chain.

Как работает стейкинг в Proof-of-Stake

?В криптовалютах, работающих на «классическом» PoS, каждый официальный кошелек выполняет функцию полной ноды, то есть проверяет и подтверждает транзакции и выпускает новые блоки.

Технические требования отличаются от одного блокчейна к другому: в какой-то сети для разворачивания и управления нодой достаточно домашнего компьютера, а в какой-то потребуется профессиональное серверное оборудование. Таким образом обеспечивается децентрализация и безопасность блокчейна без огромных энергозатрат, свойственных криптовалютам, работающим на механизме консенсуса Proof-of-Work.

Условия участия в стейкинге могут отличаться. Общий механизм состоит в том, что нужно купить нативную монету, в стейкинге которой вы хотите участвовать, и отправить ее в смарт-контракт самостоятельно (например, через кошелек) или передать валидатору.

В зависимости от скорости выпуска монет доходность стейкинга может достигать десятков и сотен процентов. В то же время, он является способом выпуска криптовалют, поэтому слишком высокая ставка награды может привести к инфляции монеты, что негативно отразится на прибыли.

В чем отличия стейкинга в Delegated Proof-of-Stake?

В DPoS-блокчейнах каждый кошелек с монетами на балансе может голосовать за делегатов-валидаторов — вычислительные узлы, между которыми по сложному алгоритму переходит право генерировать блоки, проверять транзакции, а также получать вознаграждения и комиссии за переводы.

У разных блокчейнов количество валидаторов может значительно отличаться: в BNB Chain их всего 21, а в Solana — около 1800.

В качестве примера приведем последовательность действий при стейкинге Cardano (ADA):

- установить на компьютер десктопный кошелек Daedalus или браузерный кошелек Yoroi;

- дождаться синхронизации кошелька с блокчейном Cardano;

- создать новый адрес для кошелька;

- перевести в кошелек не менее 10 ADA;

- в разделе Delegation Center выбрать подходящего валидатора и кнопкой Delegate проголосовать за него, отправив свои монеты;

- награда от стейкинга будет приходить в кошелек по завершению каждой пятидневной эпохи.

Схожая процедура действует и для других популярных PoS-сетей. Чтобы получать от стейкинга монет Solana (SOL), нужно в кошельке Phantom выбрать подходящего валидатора из списка и делегировать ему свои монеты. Награды распределяются в конце каждой эпохи, длящейся около двух суток, а доходность составляет 7% годовых.

Поскольку общая сумма награды за стейкинг в каждую эпоху является неизменной, его доходность зависит от того, какая доля выпущенных монет заблокирована в кошельках валидаторов. Для популярных блокчейн-платформ это значение составляет 50-90% от общего оборота.

Для популярных блокчейн-платформ это значение составляет 50-90% от общего оборота.

Кто такие стейкинг-провайдеры?

Стейкинг — популярная стратегия для вложений в цифровые активы. Однако настройка ноды или стейка в отдельном криптопроекте может занимать достаточно много времени.

Поэтому на рынке криптовалют получили распространение специальные платформы, предоставляющие услуги для стейкинга по принципу «все в одном». Они являются приложениями, где пользователи могут просто отправить свои средства в различные пулы через кошелек провайдера.

Стейкинг-провайдеры также позволяют анализировать текущую доходность от стейкинга в выбранной сети и показывают другие необходимые данные. Платформы для стейкинга максимально упрощают процедуру для пользователей, взимая небольшую комиссию от получаемого ими вознаграждения.

Услуги стейкинга предлагают как специализированные сервисы (Midas Investments, Everstake, Stake.fish и др.), так и централизованные криптобиржи (Coinbase, KuCoin, eToro и др). Также стейкинг криптовалют возможен через мультивалютные криптокошельки, такие как Trust Wallet и Atomic Wallet.

Также стейкинг криптовалют возможен через мультивалютные криптокошельки, такие как Trust Wallet и Atomic Wallet.

Актуальный рейтинг сервисов для стейкинга доступен на сайте Staking Rewards.

Как работает стейкинг ETH в Ethereum 2.0?

В декабре 2020 года в рамках масштабного обновления под названием Ethereum 2.0, которое предполагает переход блокчейна на алгоритм PoS, появилась официальная тестовая сеть под названием Beacon Chain. Она должна стать основой для нового блокчейна. Объединение с текущим мейннетом Ethereum станет отдельным крупным событием под названием The Merge и состоится до конца 2022 года.

В Ethereum 2.0 предусмотрен стейкинг, и стать его участником можно уже сейчас. Для этого нужно отправить монеты ETH в специальный смарт-контракт. А те, кто владеют по крайней мере 32 ETH, могут стать валидаторами новой сети.

Ряд стейкинг-провайдеров позволяют поучаствовать в стейкинге ETH и мелким инвесторам, не имеющим необходимого числа монет для запуска ноды.

Например, децентрализованное приложение Lido Finance позволяет блокировать любое количество ETH и получать взамен не только награды от стейкинга, но и токены ликвидности stETH. Протокол делегирует собранные средства крупным валидаторам и ежедневно распределяет доход от стейкинга в размере 4% годовых между владельцами stETH.

Риск участия в стейкинге ETH — отправленный в контракт монеты нельзя будет забрать обратно до тех пор, пока не завершится этап The Merge. Хотя некоторые провайдеры услуг стейкинга освобождают от такого ограничения. Рекомендуем проверять подробные условия заранее.

Какие есть риски у стейкинга криптовалют?

Стейкинг представляется выгодной и относительно безопасной альтернативой простому хранению криптовалют в кошельке, обещая доходность, которая может быть существенной. Однако существует ряд рисков, которые могут значительно снизить ожидаемую доходность и даже привести к убыткам:

- поскольку участники стейкинга получают доход в монетах данной криптовалюты, колебания ее обменного курса влияют на стоимость вложенных средств и на реальную доходность стейкинга;

- высокая доходность стейкинга, которую предлагают некоторые PoS-криптовалюты (десятки и сотни процентов годовых) достигается за счет высокой скорости выпуска монет.

Это зачастую приводит к стремительному падению рыночной цены монеты и быстрому обесцениванию вложений в данную криптовалюту;

Это зачастую приводит к стремительному падению рыночной цены монеты и быстрому обесцениванию вложений в данную криптовалюту; - требования к стейкерам могут включать блокировку монет на срок от нескольких дней до нескольких месяцев. В этот период владелец не может отозвать и продать свои монеты;

- стейкинг криптовалют с использованием стейкинг-провайдеров несет все риски, связанные с доверием сторонней организации, которая может подвергнуться атаке хакеров или присвоить активы, собранные у стейкеров.

Какие еще бывают виды стейкинга?

Помимо стейкинга PoS-криптовалют существует так называемый DeFi-стейкинг. Он заключается в блокировании разных типов токенов (ютилити и гавернанс-токенов, NFT) в смарт-контракте для получения награды или доступа к каким-либо сервисам.

Чаще всего DeFi-стейкинг используется блокчейн-проектами для привлечения ликвидности, а также для повышения внутренней стоимости их нативных токенов. Этот инструмент активно используют децентрализованные криптобиржи и DeFi-сервисы, выдавая свои токены управления в качестве вознаграждения за размещение ликвидности.

Некоторые блокчейн-игры также предлагают стейкинг игровых NFT, выплачивая в качестве вознаграждения игровые токены, выдавая другие невзаимозаменяемые токены или предоставляя таким способом доступ к игре.

Ответы на частые вопросы

В чем суть стейкинга?

Стейкинг простым языком — это участие в подтверждении транзакций и производству новых блоков блокчейна с помощью криптовалюты. Участники стейкинга получают за свою работу награды — новые монеты данной сети.

Как участвовать в стейкинге?

Основными участниками стейкинга являются валидаторы, которые управляют нодами и играют роль майнеров в блокчейнах на алгоритме консенсуса Proof-of-Stake. Зачастую держатель даже минимальной суммы криптовалюты может делегировать ее валидаторам и, таким образом, участвовать в стейкинге и получать за него вознаграждение.

Можно ли заработать на стейкинге криптовалют?

Стейкинг криптовалюты — популярный способ пассивного заработка. Доходность зависит от двух главных параметров: объема наград, то есть скорости производства новых монет через стейкинг, а также цены криптовалюты.

Чем отличается майнинг от стейкинга?

Майнинг используется в сетях, работающих на базе алгоритма Proof-of-Work, например в биткоине. Главное отличие майнинга от стейкинга — необходимость использовать специальное вычислительное оборудование. Для стейкинга требуются лишь монеты данного блокчейна (если участвовать в нем через посредника — валидатора).

В чем разница между стейкингом и фармингом?

Стейкинг — поддержание работы самого блокчейна с помощью его нативных монет. Фарминг же — получение комиссий за обмен в пуле ликвидности децентрализованной биржи, которая является приложением, построенным на блокчейне.

Нашли ошибку в тексте? Выделите ее и нажмите CTRL+ENTER

Helicon Focus | Программа для стекинга по фокусу

За последние несколько лет цифровая революция сделала профессиональное фото оборудование разнообразным и широко доступным.

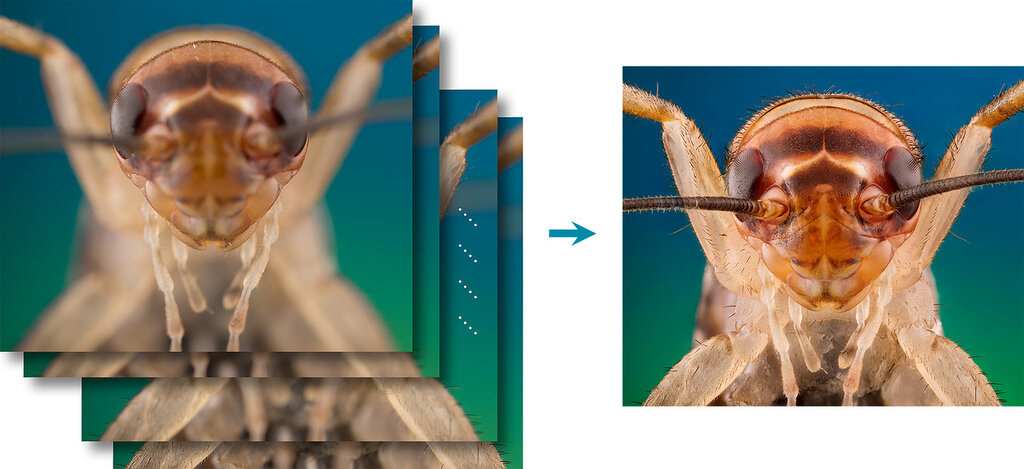

Сегодня трудно представить макро или микрофотографию без стекинга по фокусу. Профессиональные фотографы и энтузиасты, стремящиеся идти в ногу с трендом, используют стекинг по фокусу для создания привлекательных изображений.

С помощью программного обеспечения для стекинга по фокусу вы можете получить результат, который невозможно получить даже с tilt-shift объективом. Сделайте несколько снимков на разных расстояниях фокусировки и Helicon Focus быстро и правильно объединит исходники в полностью резкое изображение.

В настоящее время микро-фотография, крупные планы, ювелирные изделия и фотографии продуктов стали действительно зависеть от фокусировки. Но не имеет значения, что вы снимаете — пейзажи или цветы, животных или натюрморт — Helicon Focus выделит ваши изображения. Посмотрите учебные пособия, прочитайте статьи и поразите своих коллег и друзей своими новыми фотографиями!

Результат обработки стека в программе Helicon Focus. ©Evgeny Laptev

Результат обработки стека в программе Helicon Focus.

©Evgeny Laptev

Результат обработки стека в программе Helicon Focus. Стек из 33 изображений.

©Frederick Matzen

Результат обработки стека в программе Helicon Focus.

©Evgeny Laptev

Результат обработки стека в программе Helicon Focus. Стек из 6 изображений.

©Christophe Benard

Результат обработки стека в программе Helicon Focus. Стек из 8 изображений.

©Cristophe Benard

Результат обработки стека в программе Helicon Focus. Стек из 4 изображений.

©Christophe Benard

Результат обработки стека в программе Helicon Focus. Стек из 13 изображений.

©Tom Malinski

Результат обработки стека в программе Helicon Focus. Стек из 6 изображений.

©Tom Malinski

Результат обработки стека в программе Helicon Focus. Стек из 3 изображений.

©Dennis Wilkins

Результат обработки стека в программе Helicon Focus.

©Evgeny Laptev

Результат обработки стека в программе Helicon Focus.

©Evgeny Laptev

Результат обработки стека в программе Helicon Focus. Стек из 33 изображений.

©Frederick Matzen

Результат обработки стека в программе Helicon Focus.

©Evgeny Laptev

Результат обработки стека в программе Helicon Focus. Стек из 6 изображений.

©Christophe Benard

Результат обработки стека в программе Helicon Focus. Стек из 8 изображений.

©Cristophe Benard

Результат обработки стека в программе Helicon Focus. Стек из 4 изображений.

©Christophe Benard

Результат обработки стека в программе Helicon Focus. Стек из 13 изображений.

©Tom Malinski

Результат обработки стека в программе Helicon Focus. Стек из 6 изображений.

©Tom Malinski

Результат обработки стека в программе Helicon Focus. Стек из 3 изображений.

©Dennis Wilkins

Результат обработки стека в программе Helicon Focus.

©Dennis Wilkins

Результат обработки стека в программе Helicon Focus.

©Paulo Lataes

Результат обработки стека в программе Helicon Focus.

©Paulo Lataes

Результат обработки стека в программе Helicon Focus. Стек из 6 изображений.

©Paulo Lataes

Результат обработки стека в программе Helicon Focus. Стек из 81 изображений.

©Maxwel Rocha

Результат обработки стека в программе Helicon Focus.

©LobsangStudio

Результат обработки стека в программе Helicon Focus.

©LobsangStudio

Результат обработки стека в программе Helicon Focus.

©LobsangStudio

Результат обработки стека в программе Helicon Focus.

©LobsangStudio

Результат обработки стека в программе Helicon Focus.

©Iaroslav Danylchenko

Результат обработки стека в программе Helicon Focus.

©Iaroslav Danylchenko

Результат обработки стека в программе Helicon Focus.

©Iaroslav Danylchenko

Результат обработки стека в программе Helicon Focus.

©Dennis Wilkins

Результат обработки стека в программе Helicon Focus.

©Paulo Lataes

Результат обработки стека в программе Helicon Focus.

©Paulo Lataes

Результат обработки стека в программе Helicon Focus. Стек из 6 изображений.

©Paulo Lataes

Результат обработки стека в программе Helicon Focus. Стек из 81 изображений.

©Maxwel Rocha

Результат обработки стека в программе Helicon Focus.

©LobsangStudio

Результат обработки стека в программе Helicon Focus.

©LobsangStudio

Результат обработки стека в программе Helicon Focus.

©LobsangStudio

Результат обработки стека в программе Helicon Focus.

©LobsangStudio

Результат обработки стека в программе Helicon Focus.

©Iaroslav Danylchenko

Результат обработки стека в программе Helicon Focus.

©Iaroslav Danylchenko

Результат обработки стека в программе Helicon Focus.

©Iaroslav Danylchenko

Результат обработки стека в программе Helicon Focus. ©Peter A. Blacksberg

Результат обработки стека в программе Helicon Focus.

©Peter A. Blacksberg

Результат обработки стека в программе Helicon Focus. Стек из 26 изображений.

©Hans-Börje Jansson

Результат обработки стека в программе Helicon Focus.

©Evgeny Laptev

Результат обработки стека в программе Helicon Focus. Стек из 3 изображений.

©Otto Hablizel

Результат обработки стека в программе Helicon Focus. Стек из 10 изображений.

©Brian Valentine

Результат обработки стека в программе Helicon Focus.

©Peter A. Blacksberg

Результат обработки стека в программе Helicon Focus.

©Peter A. Blacksberg

Результат обработки стека в программе Helicon Focus.

©Peter A. Blacksberg

Результат обработки стека в программе Helicon Focus. Стек из 26 изображений.

©Anthony Worsdell

Результат обработки стека в программе Helicon Focus. Стек из 24 изображений.

©Anthony Worsdell

Результат обработки стека в программе Helicon Focus.

©Peter A. Blacksberg

Результат обработки стека в программе Helicon Focus.

©Peter A. Blacksberg

Результат обработки стека в программе Helicon Focus. Стек из 26 изображений.

©Hans-Börje Jansson

Результат обработки стека в программе Helicon Focus.

©Evgeny Laptev

Результат обработки стека в программе Helicon Focus. Стек из 3 изображений.

©Otto Hablizel

Результат обработки стека в программе Helicon Focus. Стек из 10 изображений.

©Brian Valentine

Результат обработки стека в программе Helicon Focus.

©Peter A. Blacksberg

Результат обработки стека в программе Helicon Focus.

©Peter A. Blacksberg

Результат обработки стека в программе Helicon Focus.

©Peter A. Blacksberg

Результат обработки стека в программе Helicon Focus. Стек из 26 изображений.

©Anthony Worsdell

Результат обработки стека в программе Helicon Focus. Стек из 24 изображений.

©Anthony Worsdell

Результат обработки стека в программе Helicon Focus. ©Anthony Worsdell

Результат обработки стека в программе Helicon Focus. Стек из 18 изображений.

©Anthony Worsdell

Результат обработки стека в программе Helicon Focus. Стек из 12 изображений.

©Anthony Worsdell

Результат обработки стека в программе Helicon Focus. Стек из 23 изображений.

©Alexey Gnilenkov

Результат обработки стека в программе Helicon Focus. Стек из 23 изображений.

©Andrea Hallgass

Результат обработки стека в программе Helicon Focus. Стек из 27 изображений.

©Andrea Hallgass

Результат обработки стека в программе Helicon Focus. Стек из 30 изображений.

©Andrea Hallgass

Результат обработки стека в программе Helicon Focus. Стек из 9 изображений.

©Anthony Worsdell

Результат обработки стека в программе Helicon Focus. Стек из 7 изображений.

©Alexey Gnilenkov

Результат обработки стека в программе Helicon Focus.

©Peter A. Blacksberg

Результат обработки стека в программе Helicon Focus.

©Anthony Worsdell

Результат обработки стека в программе Helicon Focus. Стек из 18 изображений.

©Anthony Worsdell

Результат обработки стека в программе Helicon Focus. Стек из 12 изображений.

©Anthony Worsdell

Результат обработки стека в программе Helicon Focus. Стек из 23 изображений.

©Alexey Gnilenkov

Результат обработки стека в программе Helicon Focus. Стек из 23 изображений.

©Andrea Hallgass

Результат обработки стека в программе Helicon Focus. Стек из 27 изображений.

©Andrea Hallgass

Результат обработки стека в программе Helicon Focus. Стек из 30 изображений.

©Andrea Hallgass

Результат обработки стека в программе Helicon Focus. Стек из 9 изображений.

©Anthony Worsdell

Результат обработки стека в программе Helicon Focus. Стек из 7 изображений.

©Alexey Gnilenkov

Результат обработки стека в программе Helicon Focus.

©Peter A. Blacksberg

Результат обработки стека в программе Helicon Focus. ©Peter A. Blacksberg

Результат обработки стека в программе Helicon Focus. Стек из 12 изображений.

©Charlie Comstock

Результат обработки стека в программе Helicon Focus. ©Charlie Comstock

Результат обработки стека в программе Helicon Focus.

©Evgeny Laptev

©Peter A. Blacksberg

Результат обработки стека в программе Helicon Focus. Стек из 12 изображений.

©Charlie Comstock

Результат обработки стека в программе Helicon Focus. ©Charlie Comstock

Результат обработки стека в программе Helicon Focus.

©Evgeny LaptevКак использовать брекетинг и стекинг по резкости | Урок | Фото, видео, оптика

Тому, кто хоть раз пытался снять мамин тортик на светосильный объектив, эта ситуация хорошо знакома: первая кремовая розочка в фокусе, вторая ещё туда-сюда, а третья уже превратилась в размытое пятно. Или снимаем котика: у него усы получаются резкие, а глаза нет. Можно закрыть диафрагму, но тогда — прощай, красиво размытый фон, привет, эффект фото с мобильника.

Как сохранить боке и оставить модель в зоне резкости? У этой проблемы есть решение. Давайте посмотрим, что такое стекинг по фокусу и как с его помощью усидеть на двух стульях: сделать объект резким, а фон размытым. Спойлер: с котиком, скорее всего, ничего не выйдет.

В идеальном мире глубина резко изображаемого пространства (ГРИП) — наш друг и слуга. Мы можем делать резким то, что должно быть резким, и уводить в размытие то, что должно быть размытым. Фон, например. На деле иногда бывает так:

Одна розочка в резкости, остальные в пролёте / Фото: Алиса Смирнова, Фотосклад.Эксперт

Тут получилось наоборот: не ГРИП — наш раб, а мы его слуги. Его и прекрасного светосильного объектива с маленькой ГРИП, на который тортик снят.

Вообще небольшую глубину резкости и сильно размытый фон сегодня скорее любят. Для человека, не слишком погруженного в среду, это символ дорогой и профессиональной фотографии. Однако иногда небольшая ГРИП доставляет проблемы. Как на примере выше, когда объект уже не влезает в глубину резкости и наполовину. Вот тогда на помощь приходит брекетинг и стекинг по резкости.

- Брекетинг — это функция в фотоаппарате, которая позволяет сделать серию снимков с автоматическим изменением какой-то настройки.

Бывает брекетинг по экспозиции и по балансу белого. Мы будем использовать брекетинг по фокусу, чтобы получить серию снимков с фокусом на разных частях объекта (на первой, второй и третьей розочке на мамином тортике).

Бывает брекетинг по экспозиции и по балансу белого. Мы будем использовать брекетинг по фокусу, чтобы получить серию снимков с фокусом на разных частях объекта (на первой, второй и третьей розочке на мамином тортике). - Стекинг — это метод обработки, который позволяет соединить кадры, полученные с помощью брекетинга, в одно изображение.

Слева один кадр (резкость на первой розе), справа стекинг — на нём мамин тортик во всей красе и резкости от первого до последнего цветочка / Фото: Алиса Смирнова, Фотосклад.Эксперт

Чаще всего стекинг по резкости применяется при съёмке относительно небольших объектов. И практически всегда — неподвижных. Так что с котиком, к сожалению, ничего не получится, он убежит быстрее, чем мы успеем снять стек. Разве что, со спящим.

Как сделать резкую фотографию при предметной съёмке

Стекинг очень полезен при предметной съёмке. Например, если вам нужно снять кроссовок для билборда, желательно, чтоб он был резким от носка и до пятки. Или композицию из нескольких предметов, которые находятся на некотором расстоянии друг от друга.

Или композицию из нескольких предметов, которые находятся на некотором расстоянии друг от друга.

Композиция из автозапчастей для интернет-магазина лучше смотрится, если на ней нет размытых предметов. Сборка из 5 кадров с разной фокусировкой / Фото: vk.com/foto_yozh

В каких-то случаях будет достаточно закрыть диафрагму, чтоб получить достаточную ГРИП. Но бывают случаи, когда даже при закрытой диафрагме часть кадра остаётся нерезкой. Например, у вас разноплановая композиция или длинный предмет (например, светильник) лежит вдоль кадра.

Если же весь кадр становится резким только при очень закрытой диафрагме, F22 и меньше, это тоже не очень хорошо. При таких значениях из-за дифракции* начинает падать общая резкость.

*Дифракция — это оптический эффект, который становится заметен на закрытых диафрагмах. Суть такая: обычно лучи света распространяются по прямой, но когда проходят через маленькое отверстие (закрытую диафрагму), они начинают рассеиваться. Луч света формирует на матрице не точку, а круг — так называемый диск Эйри. Из-за этого падает резкость.

Луч света формирует на матрице не точку, а круг — так называемый диск Эйри. Из-за этого падает резкость.

А если у вас не идеально чистая матрица, то на снимках может проявиться и грязь. Да и фон на F22 тоже станет резким.

А если вы хотите размытый? Фокус-стекинг как раз это позволит сделать резким то, что должно быть резким, и размыть то, что нужно размыть.

Слева один снимок, справа стек из 20 кадров на диафрагме F1.8 / Алиса Смирнова, Фотосклад.Эксперт

Можно же снять на более закрытой диафрагме? Можно. Но тогда размытие и фона будет гораздо меньшим и таких красивых кругляшей из гирлянды получить не выйдет.

Тот же сюжет на диафрагме F11. Задняя часть кокосового горшка всё ещё нерезкая, фон уже отчётливо считывается / Алиса Смирнова, Фотосклад.Эксперт

Как сделать резкую фотографию при макросъёмке

Ещё сложнее с ГРИП всё становится в макрофотографии. Например, при съёмке ювелирных украшений. Бывает, что даже на закрытой диафрагме объект полностью не вмещается в ГРИП.

Бывает, что даже на закрытой диафрагме объект полностью не вмещается в ГРИП.

Слева три кадра с резкостью на разных частях кольца, справа — собранный кадр с полностью резким кольцом / Фото: orbitvu.com

А для съёмки насекомых количество кадров пойдёт уже на десятки. ГРИП у макрообъективов измеряется долями миллиметра даже на закрытых диафрагмах. Так что, чтобы резким на снимке был весь муравей, а не только его усик, профессионалы используют от 20 и до 200 кадров.

Фотографирование насекомых — отдельный вид искусства. Для создания стека профессионалы используют различные ухищрения. Самый распространённый способ — снимать насекомых на рассвете, когда им ещё холодно и они малоподвижны.

Портрет паучка. Для получения выразительных фото насекомых фотограф использует метод стекинга по фокусу / Фото: nicolasreusens.com

Как сделать резкую фотографию при пейзажной съёмке

Как ни странно, метод стекинга можно использовать для съёмки пейзажей. Это можно делать, когда нужно получить кадр с резкостью от цветка на переднем плане до гор на горизонте.

Это можно делать, когда нужно получить кадр с резкостью от цветка на переднем плане до гор на горизонте.

Горный пейзаж, собранный из 10 кадров / Фото: maxfosterphotography.com

В первую очередь для съёмки понадобится штатив, достаточно прочный и устойчивый, чтоб не дрожать и не смещаться между кадрами. Можно попробовать снимать фото для стекинга с рук, но результат будет заметно хуже.

Настройка камеры:

- экспозицию либо выставляем руками, либо используем кнопку блокировки экспозиции — она не должна меняться от кадра к кадру;

- если хотите получить просто резкую картинку, диафрагму лучше закрыть до значений F5.6 — F11. Так вы получите максимальную резкость по полю кадра и минимальное виньетирование;

- если хотите получить резкий объект и красиво размытый фон, снимайте на минимальном значении диафрагмы.

Теперь нам нужно сделать фотографии с фокусом на разном расстоянии, которые затем будут объединены в один снимок со сверхвысокой ГРИП.

В плане съёмки больше всего повезло обладателям беззеркалок. У многих есть автоматическая функция съёмки с брекетингом по фокусу. Например, она точно есть у Canon серии R (например, R5, RP, R3), полнокадровые беззеркалки Nikon (Z6 и Z7 первого и второго поколения, Z9), у Fujifilm это старшие камеры линейки X-T и среднеформатные беззеркалки, у Olympus — E-M1 всех поколений, E-M5 второго и третьего поколения, E-M1X. У беззеркалок Sony этой функции нет.

Вот так эту функцию можно найти в меню Nikon Z7 II / Иллюстрация: Алиса Смирнова, Фотосклад.Эксперт

В меню необходимо настроить количество кадров, шаг фокусировки и интервал между кадрами.

Интервал нужно настраивать, только если вы снимаете со вспышкой, чтоб она могла зарядиться между кадрами.

С количеством снимков и шагом фокусировки сложней. Точного рецепта, какие настройки выставлять, не существует.

- Для пейзажа количество кадров будет небольшим, 5-10 кадров, а вот ширина шага может быть от 5 и выше;

- для макросъёмки, когда ГРИП очень мала, количество кадров может измеряться десятками и даже сотнями, а шаг не превышать 2-3;

- для съёмки относительно крупных предметов (обувь, фотокамера, стол с красиво сервированной едой для меню) количество снимков — 5-40, шаг 3-6.

Так что проверяйте настройки экспериментально и корректируйте их в процессе.

- Если зона резкости на последнем кадре не доходит до конца объекта — увеличьте число кадров;

- если резкие области слишком сильно сдвигаются от кадра к кадру — поменяйте шаг.

Здесь классическая ошибка. Слишком большой шаг фокусировки — на первом кадре резкость на передних объектах, на втором — на задних, а деталь посередине осталась размытой / Фото: vk.com/foto_yozh

Если в вашей камере функции брекетинга по резкости нет, снимать сырьё для будущего стекинга несколько сложнее. Смещать резкость вдоль объекта придётся вручную кольцом фокусировки или переставляя точку фокусировки с места на место.

Точнее, если вы снимаете пейзаж, это не так сложно. Можно просто сделать несколько кадров, передвигая фокусировочную точку так, чтоб камера сфокусировалась на объектах переднего, среднего и дальнего планов. Снять предмет среднего размера (торт или кроссовок) тоже шансы есть.

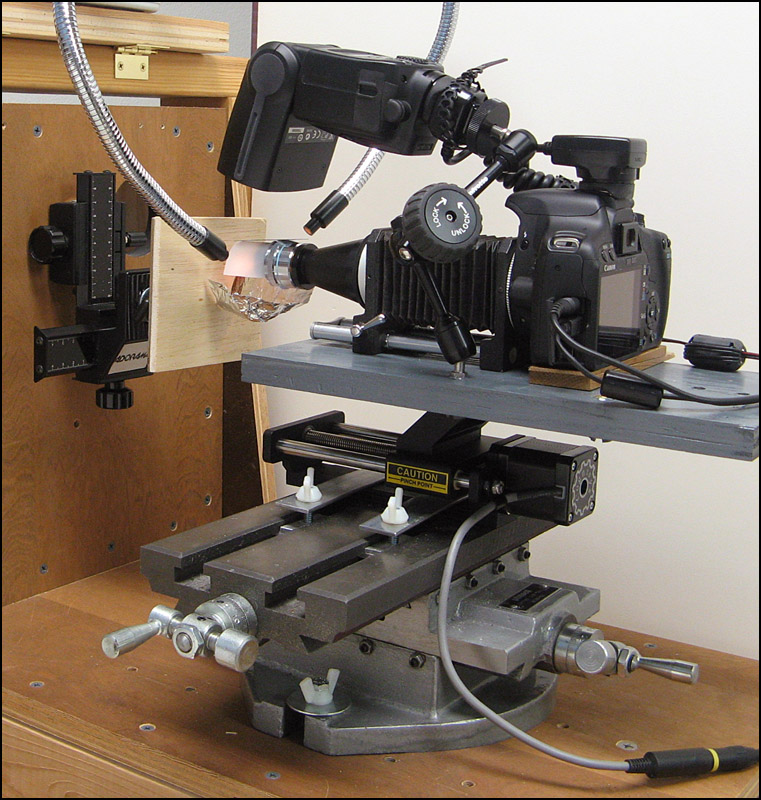

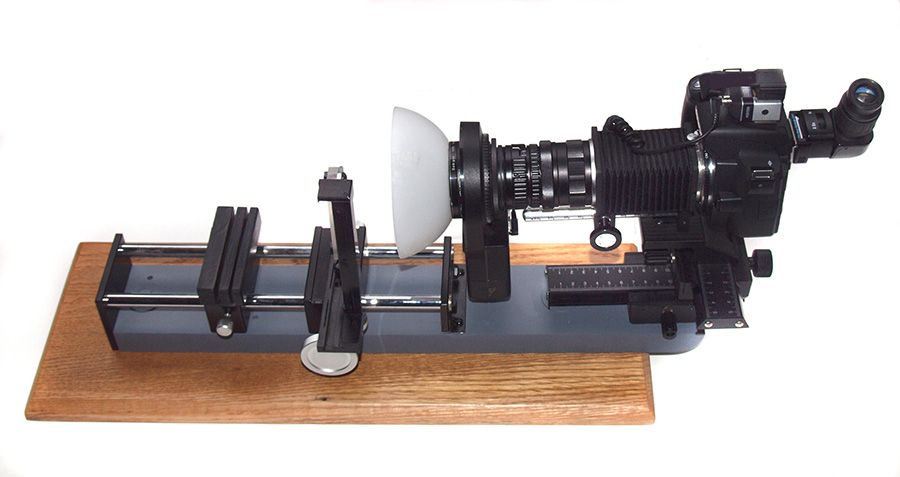

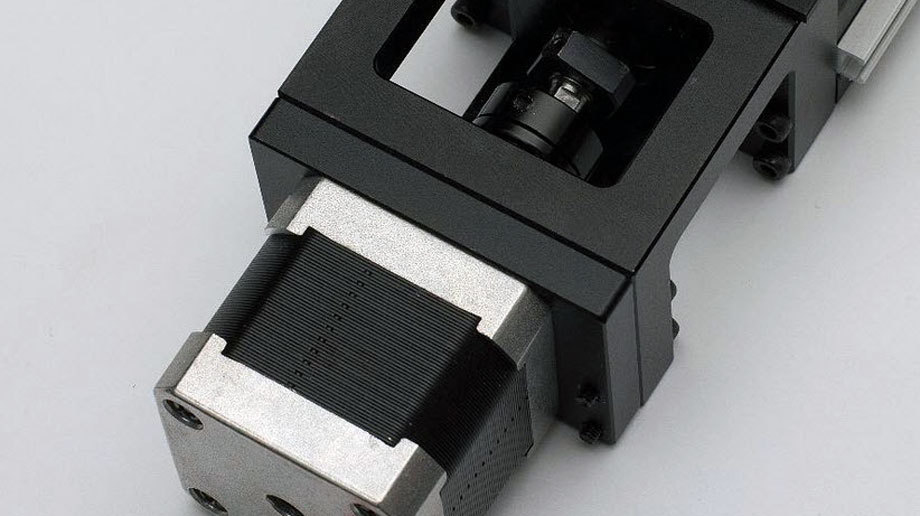

А вот с макросъёмкой уже сложней. При работе в таких масштабах точная фокусировка кольцом объектива почти невозможна. Поэтому камеру устанавливают на специальное приспособление — фокусировочные рельсы, отключают автофокус и фокусируются винтом на рельсах, позволяющим очень плавно и точно двигать камеру вперед и назад, ловя объект в точку фокусировки.

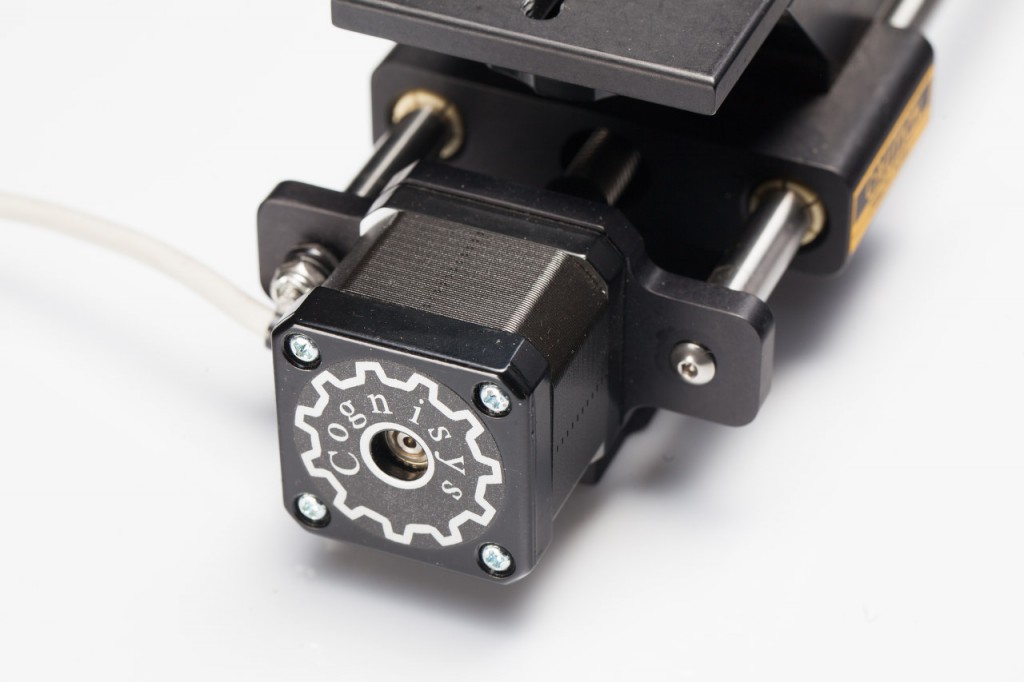

Фокусировочные рельсы / Фото: bhphotovideo.com

Существуют также автоматические рельсы, позволяющие упростить съёмку.

Наши снимки готовы, можно их сшивать. Если конвертируете снимки через Lightroom или Camera Raw, проследите, чтобы при конвертации настройки экспозиции, контраста, цвета, тонирование, кадрирование и выравнивание были одинаковыми для всех снимков, иначе при сшивке могут возникнуть проблемы.

Открываем все нужные картинки в Photoshop и приступаем к сшиванию.

Используем команду File/Файл — Load Files into Stack/Загрузить файлы в стек / Иллюстрация: Алиса Смирнова, Фотосклад. Эксперт

Эксперт

Если есть подозрения, что штатив при съёмке дрогнул, или если вы снимали с рук, стоит выровнять наши фотографии друг относительно друга. Для этого выбираем все слои, жмём Edit/Правка — Auto-Align Layers/Автоматически выравнивать слои и ждём, пока Photoshop их выравнивает.

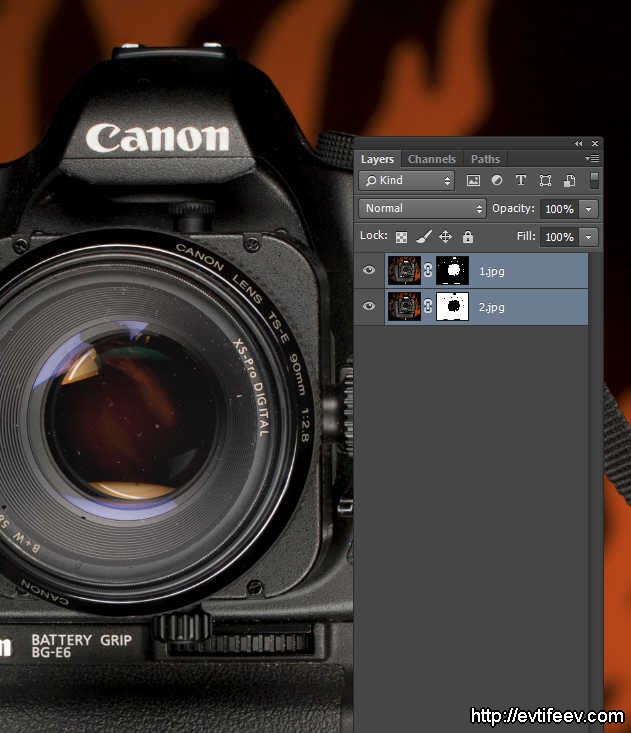

После этого запускаем объединение командой Edit/Правка — Auto-Blend Layers/Автоналожение слоёв.

В появившемся меню выбираем Stack Images и не забываем поставить галочку, чтоб Photoshop постарался сделать плавные переходы между изображениями / Алиса Смирнова, Фотосклад.Эксперт

Готово. Обратите внимание: на самом верху появился новый слой с готовым изображением, а у наших исходных слоёв появились маски. Photoshop нашёл на фото самые резкие области, и оставил только их, скрыв нерезкие части масками.

Если где-то Photoshop не справился и неточно выделил резкие области, можно поправить маску вручную, использовав кисть / Алиса Смирнова, Фотосклад. Эксперт

Эксперт

Приближаем, проверяем — всё хорошо, все детали резкие, наш кадр готов:

Фото собрано, резкость на месте, фон почищен — можно выкладывать на сайт магазина / Фото: vk.com/foto_yozh

Photoshop неплохо справился с небольшим стеком из 5 кадров, в котором были объекты не очень сложной формы на белом фоне. А вот более сложные случаи могут оказаться ему не по зубам. Например, он не смог собрать 20 картинок со сложными по форме растениями, да ещё и на неоднородном деревянном фоне.

Photoshop не справился со сборкой — видны границы между резкими и нерезкими областями итоговой картинки / Иллюстрация: Алиса Смирнова, Фотосклад.Эксперт

Конечно, можно найти нужные слои, взять кисть и вручную править маски. Или можно взять специализированную программу, специально предназначенную для сборки таких изображений. Существуют как платный, так и бесплатный софт.

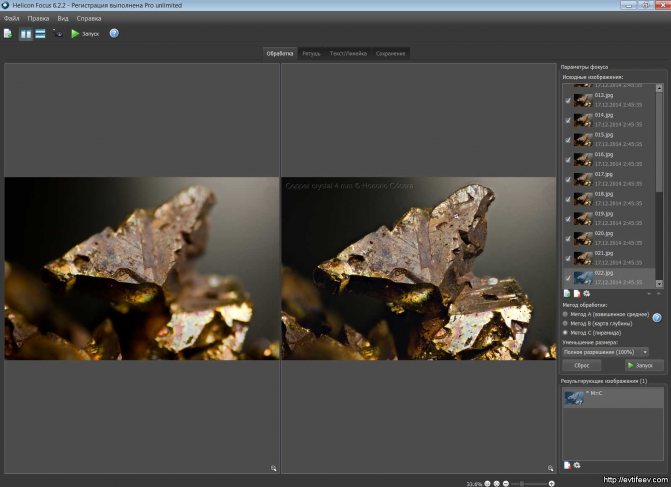

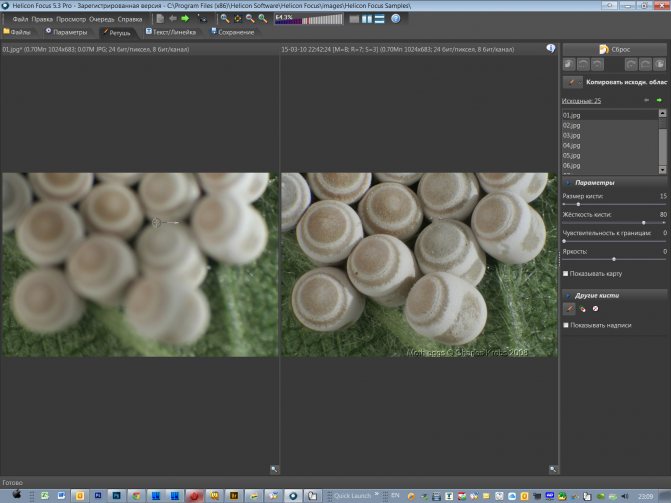

Helicon Focus. Вот так выглядит главное окно. Просто перетаскиваем в него нужные фото. После чего выбираем метод обработки и жмём Старт — программа сама выравнивает наши изображения и приступает к работе.

Просто перетаскиваем в него нужные фото. После чего выбираем метод обработки и жмём Старт — программа сама выравнивает наши изображения и приступает к работе.

У Helicon Focus есть несколько методов сборки стекинга. Можно пробовать разные и сравнить между собой / Иллюстрация: Алиса Смирнова, Фотосклад.Эксперт

На сайте Helicon Focus есть краткое описание того, для чего подходит каждый метод. Если коротко, то:

- Метод A лучше для коротких стеков и сохраняет контраст и цвет;

- Метод B отлично обрабатывает текстуры на гладких поверхностях. Но предъявляет жесткие требования к порядку изображений — он всегда должен быть последовательным;

- Метод C дает хорошие результаты в сложных случаях (пересекающиеся объекты, глубокие стеки), хотя увеличивает контраст и блики.

В нашем случае лучше всего справился метод C — переходы между резкими и нерезкими областями выглядят достаточно плавно и куда лучше, чем в Photoshop / Иллюстрация: Алиса Смирнова, Фотосклад. Эксперт

Эксперт

Наш финальный результат, полученный в Helicon Focus:

Оба объекта в резкости, фон немного размыт / Фото: Алиса Смирнова, Фотосклад.Эксперт

Combine ZP. Бесплатная программа с непривычным (практически отсутствующим) интерфейсом

Вот эта полоска наверху и есть главное окно программы / Иллюстрация: Алиса Смирнова, Фотосклад.Эксперт

Если нажать NEW, нам сразу предложат выбрать и открыть нужные фото. Попробуем их выровнять. Можно воспользоваться быстрым методом, который стоит по умолчанию, можно выбрать продвинутый.

Если выбрали продвинутый — приготовьтесь ждать. Двадцать фото, которые Photoshop выровнял секунд за 10-15, эта программа выравнивала минут 5 / Иллюстрация: Алиса Смирнова, Фотосклад.Эксперт

Не пугайтесь, когда после нажатия GO окно исчезнет и перед вами останется только маленькое окошко с списком действий и прогресс-баром. Как только программа всё сделает, главное окно вернётся.

Combine ZP дал неплохой результат. Лучше, чем у Photoshop / Иллюстрация: Алиса Смирнова, Фотосклад.Эксперт

Большой минус программы — очень непонятный интерфейс. Нам так и не удалось сохранить результат. Программа выдавала окно сохранения, спрашивала, куда положить фотографию, но в указанной папке так ничего и не появилось.

Что такое стекинг криптовалюты простыми словами

Стейкинг стал ответом на вызов энергопотребления при проведении транзакций криптовалют. С течением времени майнинг становится все более затратным. В 2015 г. для создания одного блока Bitcoin требовалось количество энергии, соизмеримое с суточным потреблением полутора американских домов. С тех пор показатель только возрастал. Это привело к тому, что при выполнении различных криптографических вычислений для открытия новых блоков Bitcoin необходимо почти 120 тераватт-часов, что соизмеримо с годовым потреблением Нидерландов или ОАЭ.

Содержание

- Proof of stake

- Стейкинг в DeFi

- Стейкинг NFT

- Когда ставка плавающая, а когда постоянная

- Как заработать

- Самые выгодные площадки

- Лучшие монеты для стейкинга

- Сколько можно зарабатывать

- Cтейкинг на Binance

- Cтейкинг в Trust Wallet

- Риски и минусы

- Отзывы и комментарии

Технология Proof of Stake (PoS) – решение этой проблемы. Система позволяет ограничивать добычу каждого майнера процентом транзакций собственника доли. Поэтому «шахтер», который обладает 2%, получит только 2% от общего числа добытых блоков.

Система позволяет ограничивать добычу каждого майнера процентом транзакций собственника доли. Поэтому «шахтер», который обладает 2%, получит только 2% от общего числа добытых блоков.

Стейкинг – это один из способов пассивного заработка, при котором пользователь передает свои монеты для поддержания работоспособности блокчейна. Пользователь вкладывает свои активы, взамен получая вознаграждение. Размер вознаграждения будет напрямую зависеть от количества предоставленных токенов.

Стейкинг – это замена майнинга, которая позволяет пользователям участвовать в создании новых блоков, избегая необходимости предоставления большого количества вычислительных мощностей. Стейкинг позволяет поддерживать работу сети и обеспечивать необходимым ресурсом все операции в блокчейне.

Proof of stake

Алгоритм Proof of stake (PoS) построен таким образом, что человек может добывать или проверять транзакции блоков. Размер приложенных усилий прямо пропорционален количеству получаемой добычи. Такой тип стейкинга считается обычным или классическим, здесь выплата осуществляется за факт хранения средств на кошельке системы, деньги можно использовать для любых целей, а третьих лиц в этой системе нет. Безопасность такого метода полностью зависит от защищенности смарт-контракта. Но у PoS есть существенный недостаток – начисление вознаграждений может происходить раз в месяц.

Размер приложенных усилий прямо пропорционален количеству получаемой добычи. Такой тип стейкинга считается обычным или классическим, здесь выплата осуществляется за факт хранения средств на кошельке системы, деньги можно использовать для любых целей, а третьих лиц в этой системе нет. Безопасность такого метода полностью зависит от защищенности смарт-контракта. Но у PoS есть существенный недостаток – начисление вознаграждений может происходить раз в месяц.

Стейкинг в DeFi

Стейкинг также применяется в сфере децентрализованных финансов (DeFi). Здесь он несет другую функцию – создает ликвидность в пулах на децентрализованных биржах, позволяет распределять токены, позволяет осуществлять займы и т.д. Стейкинг DeFi имеет несколько дополнительных преимуществ перед классическим алгоритмом Proof of Stake.

- Доходность. Классический стейкинг позволяет получать не более 10% годовых, при этом еще около 10% от получаемого дохода придется отдать сторонним валидаторам, если пользователь не имеет возможность запустить собственный узел.

А доходность DeFi может превышать 100% годовых, но в этом случае увеличится и риск обесценивания вложений.

А доходность DeFi может превышать 100% годовых, но в этом случае увеличится и риск обесценивания вложений. - Средства зачисляются на счет в режиме реального времени. В PoS алгоритме перевод вознаграждения может занимать несколько дней или даже месяцев.

Но вместе с этими преимуществами есть и недостатки – отсутствие гарантий. PoS позволяет получать доходность лишь при двух факторах риска – падение курса валют или взлом блокчейна. В DeFi подобных рисков больше, но вместе с тем и появляется возможность получения увеличенного профита.

Стейкинг NFT

Стейкинг NFT позволяет вкладывать в пул произведения искусства на определенный срок, за что можно получать вознаграждения в зависимости от стоимости незаменяемого токена. Основан он на протоколе DeFi. Главное отличие вложений NFT от стандартного представления монет – высокий APY, который зависит от типа криптопроизведения и срока блокировки актива. В качестве вознаграждения пользователи получают токены площадки.

Когда ставка плавающая, а когда постоянная

Все площадки для стейкинга делятся по типу ставок на плавающие и постоянные. При плавающем сроке депонирования пользователь получает возможность выводить активы в любой момент, но проценты указываются исключительно в виде годового заработка, поэтому для вычисления суточной ставки потребуется самостоятельно определять начисляемый процент.

Стейкинг-планы с фиксированной ставкой более понятны, так как пользователь сразу видит доход, который он получит по окончанию срока действия договора. На каждой платформе определяют свои сроки депонирования средств и вознаграждение.

Как заработать

Чтобы заработать на стейкинге необходимо учитывать, что демонстрируемая процентная ставка не всегда является залогом того, что пользователь получит всю заявленную сумму, особенно при работе с DeFi. Для получения гарантированного дохода от крупной суммы активов рентабельнее вкладывать в платформы на алгоритме PoS. Также нужно внимательно смотреть на саму платформу и вкладываемые монеты: они должны быть надежными и иметь достаточную капитализацию.

Также нужно внимательно смотреть на саму платформу и вкладываемые монеты: они должны быть надежными и иметь достаточную капитализацию.

Самые выгодные площадки

Сейчас самые выгодные проценты на малоизвестных площадках, не обладающих репутацией. Их список приведен ниже.

- Datamine – 293.4%.

- Tendies – 108.03%.

- Hyrda – 107.56%.

- DDkoin – 96%.

- Kyber Network – 93.82%.

- Fantom – 86.97%.

- Cartesi – 82.4%.

- ChainX – 82.09%.

- DeFiChain – 80.7%.

- Liton – 79.81%.

Выгодные предложения постоянно обновляются на всех платформах. Но при условии настолько больших годовых следует помнить, что пулы имеют высокий риск сгореть или потерять в своей стоимости, тогда вложение будет неэффективным.

Также нужно внимательно относиться к новым площадкам и коинам. Для безопасного стейкинга рекомендуется выбирать крупные криптовалютные биржи: Binance, Nominex, Huobi или DeFi платформы PancakeSwap или SushiSwap.

Лучшие монеты для стейкинга

На какие монеты стоит обратить при стейкинге:

- Etherium.

- Polkadot.

- Near.

- Cardano.

- Tezos.

- Cosmos.

- Tron.

- Kusama.

- BNB.

- Bancor.

Сколько можно зарабатывать

Доходность стейкинга при умеренном уровне риска выше, чем у аналогичных традиционных финансовых инструментов, где клиент открывает вклад, размещая там свои активы. Обычно умеренные риски позволяют рассчитывать на 6-8% годовых. Некоторые стейки позволяют получать и более 100% годовых, но такие проекты связаны с повышенными вероятностями полной потери стоимости вклада. На размер получаемой прибыли влияют несколько факторов:

- динамика курса монеты;

- объем стейка;

- продолжительность контракта.

Положительно на размер выплат влияют механизмы, заложенные в основу системы. Они позволяют избежать многих рисков, например, влияние текущей экономический ситуации и т. д. Алгоритмы, применяемые для стейкинга, хорошо защищены от хакерских атак, а частые выплаты позволяют избежать операционных рисков. Награда начисляется вкладчику в режиме реального времени без задержек, если использовать алгоритм DeFi.

д. Алгоритмы, применяемые для стейкинга, хорошо защищены от хакерских атак, а частые выплаты позволяют избежать операционных рисков. Награда начисляется вкладчику в режиме реального времени без задержек, если использовать алгоритм DeFi.

Чтобы узнать, насколько прибыльно инвестирование криптовалюты через стейкинг, следует воспользоваться сайтом stakingrewards, где указаны самые валуйные проекты, а через калькулятор можно рассчитать, сколько именно получится заработать.

Cтейкинг на Binance

Для своих клиентов Binance предлагает три типа стейкинга.

- Фиксированный – пользователь передает свои активы на установленный срок, монеты при этом замораживаются и не могут использоваться клиентом до даты окончания действия договора.

- Бессрочный – проценты начисляются до момента, пока клиент не решит вывести активы. Выплаты осуществляются раз в 30 дней.

- DeFi – работа через смарт-контракты, пользователь передает свои монеты, а биржа уже самостоятельно определит, куда стоит вложить деньги для получения прибыли.

Больше подробностей про риски и альтернативы вы можете узнать из видео.

Cтейкинг в Trust Wallet

Еще одна популярная платформа, которая позволяет сейкать средства по алгоритму PoS. Найти полный список валют можно во вкладке “Финансы” в кошельке Trust Wallet. Клиент сразу увидит процент прибыли. Перед стейкингом необходимо перевести имеющиеся средства в соответствующую валюту, которая и будет активом клиента.

Риски и минусы

С одной стороны, стейкинг – это менее рискованный способ инвестирования при сравнении с майнингом, когда для получения дохода требуется приобрести собственные вычислительные мощности. Но он до конца не изучен, поэтому риски и доходность определяются достаточно туманно. Но как и в майнинг, вложения в стейки может стать причиной потери средств, так как вкладчик потерпит убытки при изменении стоимости удерживаемой монеты в отрицательную сторону.

Но он до конца не изучен, поэтому риски и доходность определяются достаточно туманно. Но как и в майнинг, вложения в стейки может стать причиной потери средств, так как вкладчик потерпит убытки при изменении стоимости удерживаемой монеты в отрицательную сторону.

Второй крупный недостаток стейкинга – отсутствие контроля. Это может привести к тому, что небольшая группа участников может сконцентрировать у себя большую часть монет из пула, тогда именно они будут диктовать условия функционирования блокчейна, несмотря на голоса остальных участников сети. Тогда сеть потеряет главное преимущество – децентрализованность.

Отзывы и обсуждения

Что такое Proof of Stake? Узнайте больше об этом другом алгоритме консенсуса

By Кирсти Морленд

23 октября 2019 г.

| Обновлено 5 сентября 2022 г.

Читать 8 мин

Средний

| Ключевые выводы |

| — Ставка — это блокировка криптоактивов для защиты сети и получение за это процентов. — Доказательство доли — это алгоритм консенсуса, который решает, кто будет проверять следующий блок, в зависимости от того, сколько монет у вас есть, вместо того, чтобы майнеры разгадывали криптографические головоломки, используя вычислительную мощность для проверки транзакций, как это делается с традиционным доказательством работы. — Доказательство доли получило широкую поддержку среди многих отраслевых экспертов и должно обеспечить большую устойчивость. |

Концепция Proof-of-Stake (PoS)

Proof-of-stake (PoS) — это алгоритм консенсуса для сетей блокчейнов, основанный на случайно выбранных валидаторах, которые «ставят» токены собственной сети, блокируя их в блокчейне, для создания и утверждения блоков. Валидаторы получают вознаграждение в зависимости от их общей доли, стимулируя узлы к проверке сети на основе возврата инвестиций (ROI).

Валидаторы получают вознаграждение в зависимости от их общей доли, стимулируя узлы к проверке сети на основе возврата инвестиций (ROI).

PoS в основном рассматривается как более экологичная и более масштабируемая версия консенсуса Proof of Work (PoW) в биткойнах, которая требует значительных затрат энергии.

Валидаторы

В блокчейнах Proof of Stake валидаторы выбираются для создания следующего блока на основе их доли. Хотя валидатор часто разрабатывается со случайными функциями для предотвращения опережающего консенсуса, большая сумма, поставленная валидатором, может дать ему более высокие шансы на создание следующего блока. Блоки, предложенные валидаторами, затем распространяются на остальную часть набора, которые проверяют и добавляют утвержденный блок в цепочку блоков.

Преимущества для сети

В схеме Proof of Stake есть несколько интригующих компонентов. Примечательно, что поскольку поощрения финансируются за счет вознаграждений в нативном токене, PoS обходит процесс Proof-of-Work, похожий на вычислительную лотерею. Это имеет несколько важных последствий для производительности и безопасности.

Это имеет несколько важных последствий для производительности и безопасности.

Что касается производительности, PoS имеет согласованный дизайн «быстрого завершения» и более эффективен как с точки зрения транзакций в цепочке в секунду (TPS), так и с точки зрения фактического расчета сетевых переводов.

Что касается безопасности, валидаторы заинтересованы действовать честно при создании блоков и одобрении транзакций по двум основным причинам.

Во-первых, валидаторы, вероятно, контролируют значительные части сетевого токена, что финансово стимулирует их к защите цепочки. В противном случае они столкнутся с дилеммой, когда уязвимости в системе безопасности негативно повлияют на цену их токена. Во-вторых, ставки, которые валидаторы используют механизм блокировки для создания блоков, находятся под угрозой «урезания» или изъятия из-под их контроля, если они решат действовать злонамеренно и создавать ложные блоки.

Преимущества для владельцев криптовалют

Владельцы Crypto, которые сами не заинтересованы в том, чтобы быть валидатором, также могут быть вознаграждены за участие в экосистеме сети.

Сегодня доступны различные способы получения дохода за счет ставок. Правила зависят от используемого вами блокчейна. Обязательно узнайте больше о каждом протоколе, прежде чем участвовать.

- Вознаграждение за хранение . Пользователи могут получать вознаграждения, просто храня свои монеты в кошельке в течение определенного периода времени. Никаких конкретных действий для размещения этих монет не требуется. Вознаграждение будет зависеть от количества монет, хранящихся в их кошельке, и (часто) количества времени, в течение которого они хранятся. Требование таких вознаграждений может быть либо автоматически применено протоколом, либо являться следствием действия пользователя.

- Вознаграждение за участие/делегирование — Пользователи делегируют часть своей доли валидатору, который будет отвечать за безопасность сети. Вознаграждение будет поступать от того, что валидатор поделится частью своего дохода с теми, кто делегирует ему свою долю.

Эти вознаграждения могут быть либо автоматически применены протоколом, либо зависеть от доброй воли валидатора.

Эти вознаграждения могут быть либо автоматически применены протоколом, либо зависеть от доброй воли валидатора.

Минусы PoS

Монеты Proof of Stake

Эфириум (ETH)

Текущий капитальный ремонт Ethereum предполагает переход от Proof-of-Work к консенсусу Proof-of-Stake, что обеспечивает более высокую скорость транзакций, лучшую масштабируемость и снижение энергопотребления в сети.

В результате теперь у вас есть возможность застейкать свои токены ETH для поддержки работы своей цепочки блоков. Если вы хотите поставить свои ETH 2.0, у вас будет два варианта: стать валидатором или присоединиться к пулу ставок.

В качестве валидатора вы запускаете свой собственный узел, который проверяет действительность каждого входящего блока, прежде чем он будет добавлен в цепочку блоков. Взамен вы получите вознаграждение за каждый блок, который вы успешно предложите. Это достаточно просто — если вы можете поставить королевскую сумму в 32 ETH 2. 0, чтобы начать.

0, чтобы начать.

Если это не вариант, не волнуйтесь — вы также можете присоединиться к пулу ставок, например Lido. Это означает размещение меньшего количества ETH 2.0 в более крупном пуле акций (в обмен на небольшую комиссию), который затем выдает вознаграждение, пропорциональное вашей первоначальной ставке.

Важно отметить, что как бы вы ни решили сделать ставку, вы не сможете вывести свои монеты до фазы 1.5, которая не ожидается в течение 1-2 лет.

Тезос (WTZ)

Эта монета широко известна тем, что провела одно из крупнейших ICO всех времен, когда в токены XTZ было инвестировано почти 232 миллиона долларов.

Tezos — это многоцелевой блокчейн, который использует протокол Proof-of-Stake для защиты своей сети. Владельцы токенов могут делегировать свои учетные записи другим держателям токенов, называемым валидаторами, без передачи прав собственности на ваши активы. Затем эти валидаторы будут отвечать за безопасность сети от их имени. Затем пользователь может получить сгенерированные вознаграждения за вычетом комиссий валидатора.

При делегировании ваши XTZ полностью ликвидны. Вы можете свободно перемещать свои токены в любое время, так как при передаче валидатору нет периодов заморозки. Кроме того, нет прямых рисков делегирования XTZ. Тщательного выбора валидатора достаточно, чтобы легко обеспечить качество обслуживания и вознаграждения.

Если вы хотите узнать больше о стейкинге Tezos напрямую с помощью Ledger, нажмите здесь.

Трон (TRX)

Вот еще один популярный способ получения пассивного дохода от ставок.

Tron достигает высокой скорости транзакций в секунду (TPS) благодаря механизму Delegated Proof of Stake.

В сети Tron есть 27 валидаторов, которые создают блоки в своей цепочке блоков. Их называют суперпредставителями (SR). Каждый участник сети Tron может использовать свой TRX, чтобы проголосовать за того, кто должен стать суперпредставителем. Чтобы стать суперпредставителем, вам нужно набрать наибольшее количество голосов.

суперпредставителя, которые создали блоки, могут затем вознаградить тех, кто проголосовал за них, предоставив им немного Tron. И вот как вы можете заработать больше TRX!

И вот как вы можете заработать больше TRX!

Если вы хотите узнать больше о стейкинге Tron напрямую с помощью Ledger, нажмите здесь.

Космос (АТОМ)

Это одна из самых популярных монет для ставок. Cosmos — довольно уникальный блокчейн, работающий на собственной криптовалюте, известной как Atoms.

МонетаCosmos позиционирует себя как универсальное решение для решения проблем масштабируемости и совместимости, которые индустрия блокчейнов пытается решить с помощью гибридного механизма Proof-of-Stake, основанного на валидаторах. Валидаторы выбираются всеми держателями Atom, а затем получают вознаграждение за свою работу. Как владелец Atom, вы можете проголосовать за того, кто должен быть валидатором, делегировав свои активы.

Делегируя свои атомы валидаторам, вы будете вознаграждены. Но важно знать, что если вы делегируете свои атомы, они будут заблокированы, и вы не сможете использовать их для транзакций.

После того, как вы начнете делегирование валидатору, вы сможете забрать свои награды в любое время.

Если вы хотите узнать больше о размещении ставок на Cosmos напрямую с помощью Ledger, нажмите здесь.

Альгоранд (АЛГО)

Algorand стремится решить три основные проблемы, с которыми сегодня сталкиваются блокчейны: безопасность, масштабируемость и децентрализация.

В алгоритме консенсуса Algorand, называемом Pure Proof of Stake, сеть связывает свою безопасность с честностью большинства.

Многие монеты Proof-of-Stake вынуждают вас либо стать валидатором сети, либо делегировать свои криптовалюты. Это не относится к Алгоранду. С ALGO вам просто нужно держать как минимум 1 ALGO на вашем адресе, и вы автоматически начнете накапливать вознаграждения. Никаких дальнейших действий не требуется!

Если вы хотите узнать больше о стекинге Algorand напрямую с помощью Ledger, нажмите здесь.

Горошек (DOT)

Polkadot — это блокчейн-протокол следующего поколения, предназначенный для поддержки нескольких цепочек в одной сети. Он внедрил новое нововведение в консенсус Proof of Stake (POS), известное как Nominated Proof of Stake (NPOS).

Протокол с несколькими цепями предназначен для возврата контроля отдельным лицам, опираясь на революционные перспективы существующей технологии блокчейна и предлагая несколько дополнительных преимуществ.

Например, он направлен на преодоление проблемы в нынешнем ландшафте блокчейнов, когда сотни блокчейнов существуют изолированно и имеют мало возможностей для связи. Polkadot построен на предположении, что блокчейны должны иметь возможность безопасно взаимодействовать друг с другом.

Polkadot – новейший участник в области блокчейнов, стремящийся расширить экосистему за счет дополнительных решений, выходящих за рамки таких сетей, как Ethereum и Cosmos. Однако Polkadot предназначен для сосуществования и взаимодействия с другими сетями блокчейнов, а не для конкуренции с ними.

Если вы хотите узнать больше о стейкинге Dot напрямую с помощью Ledger, нажмите здесь.

Вот некоторые из самых известных монет для ставок, но вам нужно знать, что есть и другие монеты, которые позволяют вам получать пассивный доход. Например, мы могли бы упомянуть здесь DASH, NEO или Cardano (ADA).

Например, мы могли бы упомянуть здесь DASH, NEO или Cardano (ADA).

PoS станет новым стандартом?

КонсенсусPoS значительно вырос за последние несколько лет среди общедоступных блокчейнов, стремящихся улучшить базовую производительность Биткойн. Такие блокчейны могут поддерживать больше приложений и транзакций за определенный период, и появились инновационные подходы к PoS для удовлетворения конкретных требований сети.

Ethereum, известная платформа смарт-контрактов, в настоящее время находится в процессе перехода от консенсуса PoW к PoS с долгожданным Ethereum 2.0.

PoS также дает валидаторам и операторам сетевых узлов больше возможностей для участия в консенсусе по сравнению с цепочками PoW, такими как биткойн. Низкий входной барьер, требующий наличия определенного количества токенов, привлекает пользователей, которые не хотят вкладывать средства в дорогостоящее оборудование ASIC для майнинга биткойнов.

Ставка напрямую через узел проверки леджера

Ставка — это один из самых прибыльных вариантов в пространстве DeFi. А знаете ли вы, что теперь вы можете делать ставки прямо из своего кошелька через собственный узел валидатора Ledger? Таким образом, вы можете безопасно войти в полезный мир ставок через платформу, которую вы уже знаете и которой доверяете. Узнайте, как получить доступ к стекингу через узел валидатора Ledger, прямо здесь.